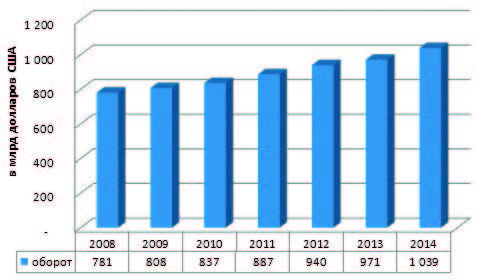

Основные тенденции развития мирового фармацевтического рынка в целом и итоги за 2014 год

По оценкам международной аналитической компании «IMS Health Consulting», в 2014 году объем мирового фармацевтического рынка достиг 1 039 млрд $ США, что на 7% больше, чем в 2013 году.

Рисунок 1

Динамика развития мирового фармацевтического рынка в 2008-2014 годах, млрд $ США

Источник: IMS Health, 2014 год

Данные рассчитываются на основе цен производителя без учета скидок за счет законодательного снижения отпускных цен

Наблюдаемый в 2014 году рост происходил, главным образом, за счет увеличения крупнейшего мирового фармацевтического рынка - рынка США, который в 2014 году продемонстрировал прирост в 12,5% и, согласно прогнозам, до 2018 года ежегодно будет увеличиваться на 5-8%. Столь значимый прирост обусловлен принятием закона о страховании «Affordable Care Act», который расширяет доступ к медицинской помощи. Свой вклад вносит также рост цен на лекарства и введение новых схем терапии с использованием инновационных продуктов. Несколько иная ситуация наблюдается на фармацевтических рынках западно-европейских стран, которые демонстрируют вялую динамику. В числе причин - затяжное восстановление экономики региона после экономического спада и жесткое регулирование цен. Несмотря на то, что в 2014 году фармацевтический рынок Японии достиг примерно $ 100 млрд, его рост, в сравнении с предыдущим годом, был незначительным, что является прямым следствием введения 3%-ной надбавки к НДС.

Локомотивом роста мирового фармацевтического рынка продолжает оставаться 21 страна, принадлежащая к группе «Pharmerging Markets». В целом эти страны увеличили свою долю с 24% в 2013 году до 28% в 2014 году. Самый динамичный фармацевтический рынок из этой группы, рынок Китая, увеличился в 2014 году на 13,5%. Этому способствовало существенное улучшение инфраструктуры системы здравоохранения, расширение доступа населения к лекарствам и увеличение числа частных больниц. Однако по прогнозам аналитиков, до 2018 года рост китайского фармацевтического рынка несколько замедлится, среднегодовой прирост установится на уровне 10-12%. В итоге к 2018 году его объем достигнет $170 млрд.

Если динамику роста в странах «Pharmerging Markets» и в государствах Латинской Америки определяют генерики и небрендированные препараты, то в развитых странах рост происходит, в большой мере, за счет инновационных нововведений. Учитывая прогнозы аналитиков, согласно которым ежегодный прирост в дальнейшем будет составлять не менее 4-7%, можно ожидать, что в 2018 году мировой фармацевтический рынок превысит $1,3 трлн.

Рисунок 2

Прогнозируемое развитие мирового фармацевтического рынка и изменение территориального распределения его объемов в 2012-2018 годах, млрд $ США

*Prognosis

Источник: IMS Health, 2014 год

В 2014 году было зарегистрировано самое большое число новых молекул. Только одним FDA (Агентством по контролю лекарственных средств и продуктов питания США) было одобрено 41 новое лекарственное средство, что превышает показатель предыдущего года на 41%. Стоит отметить, что регистрация такого большого количество новых молекул в последний раз отмечалась в конце прошлого века. Статус принципиально нового препарата был присвоен 9 лекарственным средствам, против 3 в 2013 году. При этом упор делается на те терапевтические группы, которые обладают наибольшим рыночным потенциалом и в перспективе несут большие возможности для роста. В качестве примера можно привести сегмент онкологических препаратов, ассортимент которых в 2014 году пополнился 4 новыми молекулами. Объем данного сегмента рынка в 2014 году составил $ 81 млрд, но, благодаря появлению новых продуктов, он ежегодно будет увеличиваться на 10-12% и к 2020 году достигнет $153 млрд. Т.е. по показателю прироста он значительно опередит глобальный рынок рецептурных препаратов, который ежегодно будет увеличиваться лишь на 5-6%.

На рынке продолжают доминировать препараты биологического происхождения. Именно на их долю в 2014 году пришлось довольно много одобрений. Также в число перспективных входят средства для лечения сахарного диабета, противовирусные, орфанные лекарства и препараты, влияющие на систему ренин-ангиотензин.

По-прежнему на мировом рынке отмечаются такие важнейшие тенденции, как:

- перемещение центра динамики развития рынка на страны «PharmergingMarkets», что рыночные игроки должны учитывать своей политике территориальной рыночной экспансии;

- выделение отдельных приоритетных направлений продуктовой разработки, а именно онкологии, вакцин, кардиалогии, орфанных заболеваний;

- активная политика, направленная на снижение затрат системы здравоохранения;

- быстро растущие регуляторные требования и затраты на разработку и регистрацию новых молекул;

- плавный переход к персонифицированной терапии, что требует диверсификации продуктового предложения;

- растущий вес биотехнологического сегмента, разработки которого как раз способствуют развитию персонифицированной терапии;

- патентный обвал, т.е. массовый выход традиционных синтетических топ-сейллеров из под патентной защиты.

Приведенная таблица 1 показывает, какие последствия имеет патентный обвал на хозяйственную деятельность фармацевтических компаний. Объем продаж только 10 топ сейллеров в 2014 году составил $ 24,1 млрд.

Таблица 1

Влияние потери патентной защиты на хозяйственную деятельность ведущих компаний

|

№ п/п |

Продукт |

Действующее вещество |

Компания |

Объем продаж, млрд $ |

Доля от общего оборота в 2014 году, % |

Срок окончания патентной защиты |

|

|

2013 |

2014 |

||||||

|

1. |

Lantus |

insulin glargin |

Sanofi |

5,71 |

6,4 |

14,8 |

02.2015 |

|

2. |

Abillify |

aripiprazole |

Bristol Myers Squibb |

2,29 |

2,02 |

12,7 |

04.2015 |

|

3. |

Neulasta |

pegfilgrastin |

Amgen |

4,.40 |

4,59 |

22,9 |

10.2015 |

|

4. |

Copaxine |

glatiramer acetat |

Teva |

4,30 |

4,23 |

20,8 |

09.2015 |

|

5. |

Tracleer |

bosentan |

Actelion |

1,60 |

1,54 |

75,2 |

11.2015 |

|

6. |

Namenda |

memantine |

Actavis |

1,50 |

0,89 |

6,8 |

04.2015 |

|

7. |

Avodart/Jalyn |

dutasteride/tamsulosine |

GSK |

1,30 |

1,25 |

3,3 |

11.2015 |

|

8. |

Zyvox |

linezolid |

Pfizer |

1,35 |

1,35 |

2,8 |

05.2015 |

|

9. |

AndroGel |

testosterone |

AbbVie |

1,00 |

0,93 |

4,6 |

01.2015 |

|

10. |

Synagis |

pavilizumab |

Astra Zeneca |

1,00 |

0,90 |

3,4 |

10.2015 |

После истечения срока патентной защиты и последующего появления массовой генерической конкуренции обычно разворачивается следующий сценарий:

- падение цен на данный препарат на 30-40% от исходного уровня в течение несколько недель;

- уменьшение рыночной доли оригинального препарата до 20-30% (в зависимости от препарата).

Следует отметить, что препаратам биотехнологического происхождения по истечении срока патентной защиты немедленная генериковая конкуренция в виде биосимиляров не грозит. Это связано с такими особенностями данной группы препаратов, как отсутствие возможности прямой замены биосимилярами, более настороженным отношением врачей при назначении и недостаточной правовой базе по регулированию обращения препаратов данной группы. Поэтому, согласно прогнозам экспертов, реальные потери от патентного обвала в 2015 году составят всего лишь $16 млрд.

Все названные факторы, конечно, повлияли на общие хозяйственные результаты фармацевтических компаний, достигнутые в 2014 году (таблица 2).

Таблица 2

Рейтинг ТОП 15 мировых фармацевтических компаний по объему продаж и чистой прибыли в 2014 году

|

Объемпродаж, млн $ США |

Чистаяприбыль, млн $ США |

||||||

|

Рейтинг |

Компания |

2013 |

2014 |

Прирост 2014/2013, % |

2013 |

2014 |

Прирост 2014/2013, % |

|

1. |

Novartis |

57.920 |

57.996 |

0,13% |

11.952 |

10.736 |

-10% |

|

2. |

Roche |

48.530 |

49.860 |

2,74% |

17.346 |

17.016 |

-2% |

|

3. |

Pfizer |

51.584 |

49.605 |

-3,84% |

22.003 |

9.135 |

-58% |

|

4. |

Sanofi |

42.080 |

43.070 |

2,35% |

6.687 |

7.393 |

11% |

|

5. |

MerckSharp &Dohme |

44.033 |

42.237 |

-4,08% |

4.404 |

11.920 |

171% |

|

6. |

GlaxoSmithKline |

41.613 |

37.960 |

-8,78% |

10.640 |

10.883 |

2% |

|

7. |

Johnson & Johnson |

28.125 |

32.300 |

14,9% |

6.882 |

7.433 |

8% |

|

8. |

Astra-Zeneca |

25.711 |

26.095 |

1,49% |

8.865 |

10.216 |

15% |

|

9. |

Bayer |

24.170 |

25.470 |

5,38% |

6.552 |

6.997 |

7% |

|

10. |

GileadSciences |

10.800 |

24.890 |

130,46% |

3.100 |

12.100 |

290% |

|

11. |

Teva |

20.314 |

20.272 |

-0,21% |

1.649 |

3.951 |

140% |

|

12. |

Amgen |

18.676 |

20.063 |

7,43% |

5.867 |

6.191 |

6% |

|

13. |

Abbvie |

18.790 |

19.960 |

6,23% |

5.664 |

3.411 |

-40% |

|

14. |

Elli Lilly |

23.113 |

19.616 |

-15,13% |

4.685 |

2.390 |

-49% |

|

15. |

BristolMyersSquibb |

16.385 |

15.879 |

-3,09% |

2.580 |

2.004 |

-22% |

Источник: годовые отчеты фармацевтических компаний, 2014 год

Следует отметить, что в данной таблице у компаний Johnson&Johnson и Bayer учитываются только те обороты, что связаны с реализацией фармацевтических препаратов.

Анализ результатов хозяйственной деятельности ведущих фармацевтических компаний наглядно демонстрирует, что в будущем хорошие перспективы имеют производители, которые делают серьезные инвестиции в область разработки инновационных, в частности, биотехнологических препаратов или не жалеют средств для приобретения инновационных компаний. Из таблицы видно, что положение лидеров рейтинга осталось стабильным. Основные перемены наблюдаются в конце списка ТОП 15 игроков рынка.

Рассмотрим более подробно ситуацию, сложившуюся у отдельных лидеров:

1. Novartis.

Швейцарская компания Novartis уже второй год возглавляет рейтинг мировых фармацевтических производителей. Несмотря на то, что компания, как другие игроки фармацевтического рынка, пострадала от патентного обвала и потеряла больше $1 млрд в продажах своих топ-сейллеров (таких, как Diovan), она смогла в 2014 году показать прирост. Достичь положительных результатов удалось благодаря росту объемов продаж онкологических, офтальмологических препаратов и генериков дочерней компании Sandoz.

С точки зрения оценки перспектив заслуживает внимания сделка по обмену активами с британской компанией GSK, которая свидетельствует о другом подходе к решению актуальных проблем и поэтому будет рассмотрена более подробно ниже.

В 2014 году швейцарский концерн Roche, как и в предыдущие годы, увеличил объем продаж в таких сегментах, как пульмонология и онкология. Доля препаратов Herceptin, Perjeta и Kadcyla возросла в обороте компании на 20%. Приобретение в 90-х годах компании Genentechи позже компаний Intermune ($ 8,3 млрд) и SeragonPharmaceuticals ($1,7 млрд) обеспечило швейцарцам лидирующую позицию в области биотехнологии. В 2014 году компания усилила эти стратегические направления развития и сосредоточилась на бурном развитии собственных разработок и инноваций. Сегодня наряду с расширением показаний существующих блокбастеров, она работает над семью проектами в области онкологии.

2. Pfizer.

Американская компания Pfizer уже третий год подряд продолжает терять позиции в рейтинге. Она никак не может компенсировать снижение продаж бывших блокбастеров (Lipitor, Viagra, Celebrex), на которые закончился срок патентной защиты. Попытка в 2014 году выкупить британскую компанию AstraZenecaза $ 117 млрд не увенчалась успехом. Однако, американцaм удалось «войти» в область иммунотерапевтической онкологии и увеличить оборот онкоотделения с $1,9 до $2,2 млрд, а с приобретением ассортимента вакцин у американской компании Baxterкомпания Pfizerусилила отделение вакцин. У Pfizerдостаточно собственных разработок и денежных ресурсов, чтобы участвовать в гонке за лидерство.

3. Sanofi.

Французская компания Sanofi тоже уже в течение нескольких лет не демонстрировала значительный рост своих хозяйственных показателей. До сих пор продажи компании удерживаются за счет таких известных препаратов как Lantus, Plavix и Lovenox. Предназначение нового базального инсулина Toujeoсостоит в компенсировании развивающейся конкуренции для Lantusсо стороны биосимиляров. В 2014 году положение осложнилось конфликтом в руководстве компании. Ее управляющий директор господин Viehbacherне смог найти общий язык с членами наблюдательного совета по вопросам стратегического развития компании. В конце октября 2014 года он был отстранен от должности и его место временно занимал председатель наблюдательного совета господин Weinberg. В марте 2015 года нелегкое наследие принял господин Brandicourt, бывший управляющий директор BayerHealthcare.

4. Merck.

В 2009 году с приобретением Schering Plough компания Merck вошла в элиту мировой фармы. Этот шаг позволил существенно увеличить оборот компании, который в 2011 году достиг $27,4 млрд. С тех пор компания Merck терпит стагнацию или, как в 2014 году (4%), снижение оборотов. Причины - окончание срока патентной защиты на противоастматический препарат Singulair и серьезные просчеты в области НИОКР, связанные с тем, что американская компания Gilead опередила Merckи первой вывела на рынок препараты для лечения гепатита С. В 2014 году Merck приняла меры, чтобы вернуться на путь роста. В их числе приобретение компаний Cubist и Idenix ($9,5 млрд и $3,8 млрд, соответственно) и выведение шести новых субстанций на рынок.

5. GlaxoSmithKline

2014 год оказался не самым успешным для британской компании. Объемы продаж GSK снизились почти на 9%, что обусловлено сокращением продаж на американском рынке на 10%. В результате продажи онкологического бизнес-подразделения (GSK Oncology) компании Novartis, GSK лишилась доходов от продаж в сегменте онкологических препаратов, который в США продемонстрировал рост в 41%. В замен GSK получила бизнес-подразделение по вакцинам (Novartis Vaccine), что обеспечило ей мировое лидерство в данной области. Наряду с этим оба гиганта создали совместную компанию по безрецептурным препаратам и медицинским потребительским изделиям. Однако идею о превращении большого ассортиментного предложения в большие продажи теперь предстоит реализовать на деле.

6. Astra Zeneca.

В 2014 году британской компании пришлось дать отпор Pfizer в попытке прибрести ее. Компания борется с проблемами патентного обвала по препаратам Nexium и Crestor. В 2014 году она росла за счет увеличения объема продаж на развивающихся рынках (12%), а также в таких терапевтических сегментах, как сахарный диабет (139%) и респираторные заболевания. Примечательно, что объем продаж антиагрегантного препарата Brilinta (Ticracelor) в 2014 году возрос на 70%, по сравнению с 2013 годом. В целом, AstraZeneca делает упор на собственный органический рост. Также у компании имеются большие ожидания в области разработки средств для кардиологии, диабетологии и пульмонологии.

7. Bayer Healthcare.

Фармацевтическая ветвь Bayer Healthcare все больше и больше становится определяющей и ключевой для немецкого концерна Bayer. Согласно уже озвученным планам, Bayerсобирается продать одно из своих бизнес-подразделений компании Material Science и планирует сфокусироваться на фармацевтическом и аграрном бизнесах. В области фармацевтики компания развивает инновационный и безрецептурный бизнес. Так, в 2014 году Bayerвывела на рынок пять новых субстанций, которые внесли в оборот концерна 2,9 млн Евро. Приобретение безрецептурного ассортимента компании MSD является логическим шагом Bayer на пути к цели стать одной из ведущих компаний в этом секторе рынка.

8. Teva.

Израильская компания Teva - неоспоримый лидер среди генерических производителей - всегда отличилась своими амбициями и на днях удивила фармацевтический мир заявлением о планах приобретения американской генерической компании Mylan за $40 млрд. С одной стороны этой инициативой Teva намеревается снять напряжение со своего топ-сейллера - препарата Copaxone, которому грозит генерическая конкуренция со стороны продукта компании Mylan. С другой, она стремится существенно отдалиться от остальных конкурентов - таких генерических компаний, как Sandoz, Actavis, Mylan, Hospira, STADA, Sanofi Winthrop и Ranbaxy. Стратегия достижения роста за счет приобретения чужих активов хорошо знакома компании Teva. Посмотрим, поможет ли она ей преодолеть стагнацию продаж.

9. Gilead - компания года.

Американская компания Gileadпопала в первую двадцатку мировой Фармы в 2014 году. Oборот только двух ее продуктов, а именно противовирусных препаратов Sovaldi (sofosbuvir) и Harvoni (ledipasvir+ sofosbuvir), увеличился с $1,7 млрд в 2013 году до $12,4 млрд в 2014 году. Конечно, столь впечатляющий прирост (130%!) в течение 12 месяцев могла продемонстрировать только биотехнологическая компания. Медицинские страховые компании оспаривают высокие затраты на лечение гепатита С препаратами Sovaldi и Harvoni. Но Gilead опровергает все возражения, аргументируя тем, что процент полного излечения больных с их помощью достигает 90%, а профиль безопасности в разы лучше по сравнению с традиционной терапией интерферонами. У Gilead достаточный потенциал, чтобы показывать и дальше не такой, но хороший рост.

Таким образом, видно, что компании предпринимают всевозможные усилия, чтобы смягчить воздействие внешних факторов и защищать свою рыночную долю. При этом им приходится искать возможности для компенсации последствий патентного обвала и сокращения затрат на здравоохранение. Цифры демонстрируют, что удержать и даже усилить завоеванные рыночные позиции удастся отнюдь не таким компаниям, как Pfizer, которая в течение последних лет неуклонно сокращала свои инвестиции на НИОКР и вследствие этого на протяжении четырех лет не получила ни одного одобрения по регистрации. Лидерами станут те игроки, что делают упор на инвестирование в инновационные разработки, развитие новых форм терапии и методов лечения.

Как и в предыдущие годы, в 2014 году продолжилась тенденция консолидации отрасли (таблица 3). По данным аналитической компании Evaluate Pharma, в течение 2014 года были заключены 182 сделки. Их совокупная стоимость составила $212 млрд, что на 14% больше, чем в 2013 году,

Таблица 3

Тор 25 слияний и поглощений в фармацевтической промышленности в 2014-2015 годах

|

№ п/п |

Покупатель |

Страна |

Цель |

Страна |

Сфера деятельности |

Сумма сделки, млрд $ |

|

1. |

Actavis |

Ирландия |

Allergan Inc |

США |

Медицинская асептика |

66 000 |

|

2. |

Mylan |

США |

Perrigo |

Ирландия |

ОТС-препараты |

28 900 |

|

3. |

Actavis |

Ирландия |

Forest Laboratories |

США |

Генерики |

20 800 |

|

4. |

AbbVie |

США |

Pharmacyclics |

США |

Онкология |

19 800 |

|

5. |

Pfizer |

США |

Hospira |

США |

Биотехнология |

16 500 |

|

6. |

GSK |

Великобритания |

Novartis Vaccine |

Швейцария |

Вакцины |

16 000 |

|

7. |

Bayer |

Германия |

Merck |

США |

ОТС-препараты |

14 200 |

|

8. |

Novartis |

Швейцария |

GSK Oncology |

Великобритания |

Онкология |

14 500 |

|

9. |

Valeant |

Канада |

Salix |

США |

Гастроэнтерология |

11 600 |

|

10. |

Merck |

Германия |

Cubist Pharmaceuticals |

США |

Биотехнология |

8 300 |

|

11. |

Roche |

Швейцария |

Intermune |

США |

Биотехнология |

7 800 |

|

12. |

Mallinchrodt |

США |

Questor |

США |

Биотехнология |

5 800 |

|

13. |

Mylan |

США |

Abbott Laboratories |

США |

Генерики |

5 700 |

|

14. |

Elli Lilly |

США |

Novartis Animal Health |

Швейцария |

Ветеринарные продукты |

5 400 |

|

15. |

Perrigo |

США |

Omega Pharma |

Бельгия |

ОТС-препараты |

4 500 |

|

16. |

MSD |

США |

Idernix |

США |

Биотехнология |

3 850 |

|

17. |

Nestle |

Швейцария |

Galdema |

Швейцария |

Дерматология |

3 600 |

|

18. |

Sun Pharma |

Индия |

Ranbaxy Laboratories |

Индия |

Генерики |

3 200 |

|

19. |

Teva |

Израиль |

Auspex Pharmaceuticals |

США |

Биотехнология |

3 200 |

|

20. |

Forest Laboratories |

США |

Aptalis Pharmaceuticals |

США |

Противодиабетические средства |

2 900 |

|

21. |

Abbott |

США |

CFR Pharmaceuticals |

Чили |

Генерики |

2 900 |

|

22. |

Forest Laboratories |

США |

Aptalis |

Канада |

Генерики |

2 900 |

|

23. |

Salix Pharmaceutical |

США |

Santarus |

США |

Гастроэнтерология |

2 600 |

|

24. |

Endo International |

Ирландия |

Auxilium Pharmaceuticals |

США |

Биотехнология |

2 600 |

|

25. |

Meda |

Швеция |

Rottapharm |

Италия |

Генерики |

2 270 |

Источник: Handelsblatt, Pharma im Rausch der Fusionen, 10-12,04.2015

Как и в 2014 году, так и в начале 2015 года фармацевтическая промышленность остается одной из самых активных отраслей мирового хозяйства в области слияний и поглощений. Только в течение начала 2015 года было завершено 15 сделок с объемом свыше одного миллиарда долларов США.

Это объясняется тем, что именно в фармацевтической отрасли основным имуществом являются не материальные активы (заводы, оборудование), а интеллектуальная собственность (патенты, регистрационные удостоверения и брэнды). Именно такие фонды обладают большой мобильностью и дают широкие возможности для достижения большой экономии в секторах администрации, маркетинга и продаж в случае завершения сделок.

Анализируя сделки можно выделить два основных направления:

- Большая волна консолидации в секторе средних компаний, которые приобретают друг друга.

- Структурная перестройка среди лидеров отрасли, что приведет:

- к выделению отдельных бизнес-сегментов в отдельные компании, как в ветеринарии;

- к точечным приобретениям для усиления данного бизнес-сегмента, как, например, в области биотехнологии, онкологии или производства вакцин;

- к слиянию отдельных бизнес-сегментов, как в области безрецептурных препаратов.

Проиллюстрируем данные выводы конкретными примерами.

Буквально на днях завершилось самая большая сделка за последние годы. Ирландская компания Actavis приобрела за $66 млрд американскую компанию AllerganInc, которая является разработчиком известного препарата Botox. Трансакция поражает своим масштабом и «выстрелит» объединенную компанию, которая будет по всей видимости функционировать под названием AllerganInc со совместным оборотом около $23 млрд, в первую десятку мировой Фармы. Управляющий директор компании Actavis, господин BrentonSaunders, охарактеризовал данную сделку следующим образом: «Комбинация компании Actavisс компанией Allergan создаст своеобразную глобальную фармацевтическую компанию и лидера нового формата бизнеса - Растущая Фарма». B. Saunders назвал ключевые преимущества новой компании, а именно:

1. Лидерство в отдельных сегментах рынка новой AllerganInc - это: офтальмология, неврология, медицинская эстетика, дерматология, пластическая хирургия, урология, гастроэнтерология и женское здоровье.

2. Лидерство в области производства и реализации генерических препаратов.

3. Присутствие на основных мировых фармацевтических рынках (более 100) в главных его сегментах.

4. Большой запас новых разработок в перспективных направлениях.

5. Опытный и профессиональный руководящий состав менеджеров.

Безусловно названные факторы оправдывают правильность и целесообразность данной сделки. Но насколько эта трансакция обозначает начало новой модели развития глобальной фармацевтической промышленности, как это видит господин Saunders, у меня свой взгляд. По крайней мере, необходимо отметить ряд фактов, которые не были озвучены на разных торжественных форумах, посвященных празднованию данной сделки. Так, нельзя забывать, что это приобретение является второй крупной сделкой, которую совершила компания Actavis в течение одного года (в 2014 году Actavis выкупила ForestLaboratories за $25 млрд). В результате этих двух мега-сделок и приобретения ирландской WarnerChilcott в 2013 году за $8,5 млрд общая внешняя задолженность компании Actavis выросла до $45 млрд.

В переводе на основные показатели хозяйственной деятельности компании внешняя задолженность Actavis на сегодняшний день превышает 4 раза показатель оперативного дохода. На 2016 год господин Saunders поставил перед собой цель снизить этот показатель до 3 к 1. Для этого в 2016 году новая компания должна будет заработать прибыль в размере $8 млрд. Рост за счет обширного кредитования инвестиционных банков - это новая модель развития отрасли. Поживем, увидим? Мое мнение разделяют и топ менеджеры ведущих фармацевтических компании. В частности, председатель совета директоров французской компании Sanofi господин Вайнберг заявил: «Мы считаем, что в современной гонке за слияния и поглощения цены на активы слишком высокие. Sanofi сделала выбор в пользу сбалансированной стратегии инновации и диверсификации».

Управляющий директор немецкой компании BoehringerIngelheimгосподин Barnerвыражает свой скептицизм следующим образом: «Что действительно важно, это собственное исследование и разработка и органический рост. Внешний рост скрывает в себе очень много рисков».

Несмотря на весомый скепсис, колеса слияний и поглощений крутятся растущими темпами дальше и дальше. Как только американская компания Mylanвысказала намерение приобрести ирландскую Perrigo, генерический гигант TEVAсразу вышел на рынок со 40-миллиардным долларовым предложением о недружественном приобретении Mylan. Такую же активность в области слияний и поглощений проявляет в этой лиге канадская компания Valeant, которая после крупных приобретений 2013-2014 годах и небольшой паузы с выкупом SalixPharmaceuticals усиливает свои позиции в области гастроэнтерологии. Скорее всего, главным движущим мотивом агрессивности в этой группе компаний является цель оказаться потенциальным покупателем, а не объектом приобретения.

Швейцарская компания Novartisи британская компания GSKрешились на другой путь решения актуальных задач. Они договорились на обменную мультимиллардную сделку. В ее рамках Novartisпередал свой ассортимент вакцин (за исключением противогриппозных) компании GSKи получил от нее портфель онкологических препаратов. В дополнение к этому Novartis и GSKобъединили свои безрецептурные активы в новую совместную компанию.

JoeJimenez, управляющий директор компании Novartis, на годовом митинге Европейской Ассоциации производителей средств самолечения прокомментировал сделку следующим образом: «Мы анализируем, где мы сильны, где нам хотелось быть сильнее и какими нашими активами другие компании могли пользоваться лучше нас». Дальше он обозначал причины такого союза: «Мы решили фокусироваться на бизнес-сегментах, в которых у нас есть глобальный охват и инновационная сила для успеха. У нашего безрецептурного отделения не было достаточного глобального охвата для успеха. Однако после объединения в GSKOTC мы создали компанию с оборотом $10 млрд, ассортиментом с хорошим потенциалом, широким географическим охватом и руководящей позицией в некоторых товарных категориях». Действительно, GSK (обладает 63,5% в совместной компании) и Novartis создали новую компанию, которая имеет 19 брендов с оборотом в $100 млн и занимает, наряду с лидирующей позицией по многим товарным категориям, первое место на 36 рынках мира.

Есть еще прием целенаправленного приобретения тщательно избранного субъекта с целью достижения лидирующей позиции в определенных сегментах фармрынка. Например, немецкий концерн Bayer, который в 2013 году использовал любые, даже маленькие возможности для выкупа (в 2013 году покупка маленькой немецкой компании Steigerwald), в 2014 году не уступил крупным игрокам и выкупил за $14,2 млрд ОТС-подразделение американской компании MSD. Это позволило ему занять второе место после новой совместной компании NovartisGlaxoSmithKlineBeechamв глобальном масштабе, опередив американскую компанию Johnson&Johnson в данном сегменте рынка.

Резюме

Положительная динамика фармацевтического рынка в 2014 году основывалась на введении более широкой базы страховой медицины на фармацевтическом рынке США и продолжающемся росте в странах «Pharmerging Markets». Увеличение потребления на этих рынках и введение новых видов дорогостоящей терапии будут и до 2018 года оставаться основными драйверами роста мирового фармацевтического рынка. Фармацевтический рынок и впредь останется одним из самых динамичных. К продуктовым сегментам, которые будут двигать его вперед, относятся:

Альтернативные виды терапии и препараты для лечения онкологических заболеваний.

Альтернативные виды терапии и препараты для лечения вирусных и других инфекционных заболеваний.

Альтернативные формы профилактической защиты и вакцинации.

Геномодулирующие схемы лечения.

Лечение орфанных заболеваний.

Ранняя диагностика заболеваний.

Лидеры фармацевтического рынка продолжают приспосабливаться к меняющимся внешним условиям. С этой целью они:

Занимают неосвоенные территориальные рынки.

Усиливают новые потенциальные рыночные сегменты.

Увеличивают бизнес.

Фокусируются наопределенные сегменты рынка.

Выделяют нестратегические подразделения.

Продают неприбыльные или нестратегические активы.

Общие проблемы, с которыми придется справляться игрокам рынка, по существу, не сильно изменились. Если речь идет о консолидации в отрасли, то можно выделить две тенденции:

1. Средние компании стремятся к увеличению, чтобы осложнить собственное приобретение.

2. Лидеры фармацевтического рынка фокусируются на потенциальных сегментах рынка и развивают свои сильные рыночные позиции. При этом они осуществляют целевые покупки, обмениваются ассортиментом или даже объединяют сегменты во вновь созданные совместные компании.

Какие общие черты проявляются в процессе слияний и поглощений?

1. Не величина, а быстрота действий и принятия решений, внедрение новых, неординарных идей, динамика развития и агрессивность определяют сейчас хозяйственный успех фармацевтических компаний.

2. Наблюдается тенденция к созданию крупных, в глобальном масштабе действующих и специализированных на высокопотенциальные сегменты рынка игроков.

3. Заканчивается век царства применяемых и назначенных в широком масштабе синтетических блокбастеров, продаваемых одной крупной транснациональной компанией.

4. Будущее за узкоспециализированными высокотехнологическими, инновационными субстанциями, которые разрабатываются в тесном сотрудничестве с научными учреждениями, медицинскими университетами. Будущее - за специализацией.

5. Идет процесс фокусирования на самые потенциальные сегменты рынка как онкология, производство вакцин, медицинская эстетика, пластическая хирургия, дерматология, гастроэнтерология, неврология и женское здоровье

6. Можно увидеть процесс горизонтальной и вертикальной диверсификации бизнеса в направлении освоения таких секторов, как диагностика, медицинская техника, разработка и производство генериков, безрецептурных препаратов, а также технологий, поддерживающих здоровый образ жизни потребителя;

Таким образом, можно смело предполагать, что гонка за свободные и привлекательные активы продолжится и в 2015 году.

Uwe Stoehr, май, 2015 года