Итак, в настоящее время членами Евразийского экономического союза являются пять стран – Россия, Казахстан, Беларусь, Кыргызстан и Армения. На их территории проживает 180 млн человек. Совокупный ВВП этих пяти стран составляет $1,5 трлн, что соответствует пятой позиции в рейтинге ведущих мировых экономик.

В сумме по итогам 2016 года объем фармацевтического рынка стран ЕАЭС составил $17,2 млрд. Львиная доля (в зависимости от курса валют 80-85%) объединенного рынка принадлежит России ($14,7 млрд). Долю в 7% ($1,3 млрд) занимает Казахстан, 5% ($0,8 млрд) - Беларусь, 2% ($0,3 млрд) - Кыргызстан и 1% ($0,1 млрд) - Армения.

Безусловно, работа в условиях единого рынка изменит конкурентный ландшафт. Возникнут угрозы и новые возможности для отечественных и зарубежных производителей, а также дистрибьюторов фармацевтической продукции. При этом с точки зрения аналитиков компании QuintilesIMS, самые глубокие последствиядля локальных рынков будут связаны с регуляторными решениями в трех ключевых областях:

- гармонизация регистрационных процедур,

- статус локальных производителей и его распространение на производителей других государств-членов в плане преференций при закупках,

- влияние ограничений по конкуренции (или их отсутствия) при редистрибьюции товаров, т.е. параллельном импорте.

Поэтому в ходе исследования анализировалось именно их влияние на уровень цен, объемы и структуру рынков. При этом розничный сегмент и сегмент государственных закупок рассматривались отдельно, а ассортимент лекарственных средств был разделен на группы:

- в розничном сегменте: (а) отдельные оригинальные бренды ибрендированные генерики и (b) препараты, имеющие разницу в цене более 15-20%, которые могут стать предметом трансграничной торговли и параллельного импорта;

- в сегменте государственных закупок: (а) отдельные оригинальные молекулы, (b) препараты, имеющие конкурентное окружение (предлагаются 3-мя и более производителями) и (с) препараты, имеющие разницу в цене более 10%.

Исследованием были охвачены препараты, которые продаются на нескольких рынках и имеют наибольший объем продаж – Топ 25 оригинальных брендов и брендированных генериков.

Влияние на уровень цен

К числу основных факторов, которые оказывают влияние на уровень цен, относятся: (а) параллельный импорт, (b) колебания валютных курсов, (с) ставки НДС и уровни маржи в цепочке поставок, обусловленные различиями в структуре рынков.

а. Перераспределение товарных потоков

Следует отметить, что разница в ценах на лекарства между странами ЕАЭС более выражена в розничном сегменте, чем в сегменте государственных закупок. Цены на некоторые препараты отличаются в разы, а в ряде случаев - в 5-10 раз (!). Так, на препараты, входящие в Топ-5 ТН по объему розничных продаж в стоимостном выражении по итогам 2016 года, различия в максимальной и минимальной цене за дозу препарата были следующими: Кагоцел - в 1,8 раз, Актовегин – в 2,1 раза, Ингавирин – в 2,2 раза, Кардиомагнил – в 2,3 раза, Детралекс - в 3,3 раза. В Топ-5 МНН (международных непатентованных наименований) в сегменте государственных закупок максимальная цена на препарат ленаниномид превышала минимальную в 1 раз, на ритуксимаб – в 1,3 раза, на транстузумаб - в 1,5 раз, на инсулин гларгин – в 1,6 раз, на бортезомиб – в 2,1 раза. Разница в ценах открывает большие возможности для редистрибьюции товаров из стран, где они стоят дешевле в страны, где они дороже. Важно, что такое перераспределение потоков импорта приведет к выравниванию цен. Однако все это станет возможным только в случае отсутствия барьеров для параллельного импорта.

В ходе исследования было показано, что огромное влияние на ситуацию в условиях единого фармацевтического рынка окажет параллельный импорт. Но редистрибьюция товаров повлияет по-разному на аптечный сегмент и сегмент государственных закупок. В случае отсутствия барьеров для редистрибьюции на розничном рынке перераспределением товаров будет затронуто примерно 23,5% ($2,7 млрд) ассортимента, а в сегменте государственных закупок - 88% ($4,9 млрд).

b. Изменение валютных курсов

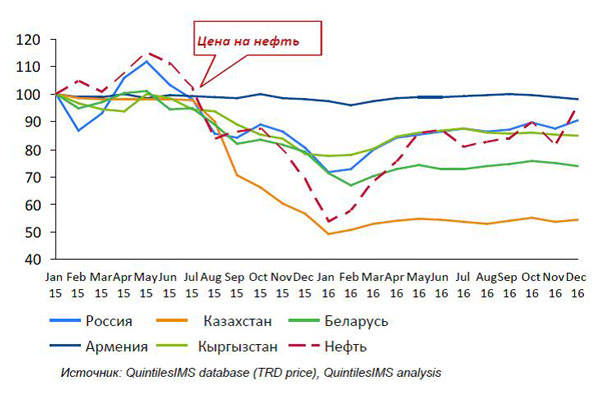

Динамика курсов валют стран ЕАЭС в значительной степени зависит от цен на нефть и газ. Их резкое падение в 2015 году привело девальвации национальных валют. Эти колебания сильно повлияли на товарные потоки между Казахстаном и Россией. В настоящее время курсы валют в странах ЕАЭС стабилизировались и синхронизировалась (рисунок 1), но стали больше соответствовать российским тенденциям. Но, несмотря на наличие корреляции между курсами валют, разница, которая существует, создает предпосылки для перераспределения товаров на рынках ЕАЭС.

Рисунок 1

Динамика обменных курсов валют стран-членов ЕАЭС по отношению к доллару США и ценам на нефть, % к январю 2015 г.

c. Согласование ставок НДС и уровни маржи в цепочке поставок

Ожидается, что в условиях единого рынка произойдет выравнивание конечных цен на лекарства. К тому же между государствами-членами ЕАЭС будет согласована ставка НДС на этот вид товара. В настоящее время НДС на лекарства в Казахстане и Беларуси отсутствует, в Армении его величина составляет 20%, в Кыргызстане – 12%, в России – 10%. Если ставки НДС не будут выровнены, то создадутся условия, при которых страны с более низким НДС станут более привлекательными для дистрибьюторов. Ведь при усредненных конечных ценах в этой ситуации они будут получать большую маржу. Это может привести к дефициту продукции в странах с более высоким НДС. Между тем, не все страны готовы на введение единой ставки НДС. Государства с высоким уровнем НДС не хотят снижать его, так как при этом снизятся налоговые поступления. Казахстан опасается, что введением НДС ухудшится положение локальных фармпроизводителей. Так или иначе введение/изменение в сторону повышения или уменьшения ставки НДС повлияет на цены на лекарства во всех странах. Но это воздействие будет разовым.

В условиях усредненных конечных цен дистрибьюторы могут предпочесть закупать товар в тех странах, где производители продают его по наименьшим ценам. При этом их могут отпугнуть высокие затраты на логистику и неразвитая инфраструктура, что также может сказаться на экономической и физической доступности лекарственных средств (рисунок 2).

Рисунок 2

НДС на лекарства в государствах-членах ЕАЭС (%) и схема формирования цены на лекарственные средства

Что произойдет после запуска единого фармацевтического рынка?

1. Сокращение объема рынка

Согласно прогнозам аналитиков QuintilesIMS, только за счет выравнивания конечных цен совокупный объем фармацевтического рынка стран ЕАЭС сократится на 6% с $17,2 млрд в 2016 году до $16,2 млрд в перспективе. Причем, наибольшее воздействие будет наблюдаться в сегменте государственных закупок. Предполагается, что его суммарный объем в рамках ЕАЭС сократится на $1 млрд. Не столь критично, но тоже уменьшится в объемах и розничный рынок. Он потеряет $100 млн. Это дополнительная экономия, которая будет получена потребителями и бюджетами государств за счет выравнивания цен и гармонизации рынков. При этом наибольшую выгоду от единого рынка получат потребители России, Казахстана и Беларуси. Так как 76% ($788 млн) от «потерянного миллиарда» придется на Россию, 17% ($176 млн) - на Казахстан, 5% ($56 млн) – на Беларусь. На Кыргызстан и Армению придется лишь по 1%.

В разрезе терапевтических групп наибольшему влиянию с точки зрения снижения цен будут подвержены противоинфекционные препараты (группа J) и противоонкологические средства и иммуномодуляторы (группа L).

2. Влияние на объем рынка

Функционирование единого фармацевтического рынка подразумевает гармонизацию процедуры регистрации лекарств и ее признание рынках стран ЕАЭС, поэтому препараты, которые были зарегистрированы в одной стране смогут продаваться в других странах. Наибольшее количество продуктов зарегистрировано в России и, если все они будут выведены на рынки стран ЕАЭС, то ассортимент препаратов расширится, особенно в сегменте государственных закупок. Это создаст условия для расширения ассортимента и новых покупок (особенно, в сегменте государственных закупок), а, значит, приведет к росту объема рынка на 2% в натуральном выражении. В большей степени этот эффект проявится в Казахстане и Беларуси. В Армении и Кыргызстане в силу малой емкости рынков этот эффект будет выражен в меньшей степени.

3. Присвоение статуса «локального» всем производителям стран ЕАЭС

В настоящее время все страны ЕАЭС оказывают поддержку отечественным производителям. При этом наиболее действенным инструментом поддержки являются преференции при государственных закупках. Из всех государств-членов ЕАЭС пока лишь Россия предоставила статус «локального» всем производителям Союза. Анализ показал, что цены на некоторые лекарственные средства, производимые в Казахстане и Беларуси, ниже, чем в России. Это означает, что они могут выиграть в тендере и увеличить свои объемы производства и продаж. Для российских производителей это, наоборот, потери, а для зарубежных – вообще выход из системы торгов. В результате доля продукции локальных производителей в натуральном выражении в сегменте госзакупок в России возрастет на 26%.

Выводы

Суммируя все эффекты, можно сделать вывод, что единый фармацевтический рынок приведет к снижению цен на лекарственные средства и главной движущей силой этого процесса станет параллельный импорт. Причем, в большей степени этот эффект будет выражен в сегменте государственных закупок. Выравнивание цен принесет потребителям (правительствам и населению) экономию в 6%. Для фармацевтических производителей это потери, однако они частично компенсируются гармонизацией процедуры регистрации лекарственных средств. В целом, учитывая потери из-за выравнивания цен и экономию, которую принесет гармонизация процедуры регистрации, доходы от текущих продаж фармпроизводителей могут сократиться на $0,5 млрд (-3% от сегодняшнего объема рынка // рисунок 3). Правила локализации в России обеспечат 26%-й потенциал роста для казахстанских и белорусских производителей. Важным фактором являются ставки НДС. Страны с более низкой ставкой будут более привлекательными для дистрибьюторов. При этом на рынках с высокой ставкой НДС может возникнуть товарный дефицит. Единственным исключением является Россия. Ввиду большой емкости этого рынка и развитой фармацевтической промышленности проблема физической доступности лекарственных средств здесь вряд ли возникнет. Еще одним фактором, который может вызвать товарный дефицит являются высокие затраты на логистику и неразвитая инфраструктура. Страны с такими особенностями будут менее привлекательны для дистрибьюторов фармацевтической продукции.

Рисунок 3

Прогноз развития единого фармацевтического рынка стран ЕАЭС, млрд $ США

Подготовила Ольга Баимбетова. Фармацевтическое обозрение Казахстана, №6, 2017 год.

Любая форма копирования данного информационного материала, его публикация или частичное воспроизводство разрешается только при условии наличия гиперссылки/ссылки на сайт информационно-аналитического издания "Фармацевтическое обозрение Казахстана" - http://pharm.reviews.